미국주식 세금 양도소득세 배당소득세 2000만원 넘어가면?

요즘 국내주식 뿐 아니라 미국주식 등 해외주식에 투자하는 분들도 정말 많죠.

해외주식 역시 국내주식과 마찬가지로 보유하면서 배당금을 받거나, 매도해서 차익을 얻는 방법 등으로 수익을 얻게 되는데요.

이 때 항상 고려해야 할 것이 세금입니다.

이번 글에서는 해외주식 세금에 대해 알아보려고 합니다. 가장 많은 분들이 투자하시는 미국주식 세금 위주로 살펴보도록 할게요.

그리고 배당소득세가 연간 2,000만원이 넘어갈 경우 어떤 영향이 있는지에 대해서도 함께 알아보도록 하겠습니다.

미국주식 세금 배당소득세

미국 주식에 투자해서 배당을 받게 되면 배당소득세가 부과됩니다.

배당소득세는 미리 원천징수가 되는데요. 미국주식의 경우 15%의 배당소득세율이 적용됩니다.

예를 들어 배당금이 100만원이라면 15만원을 원천징수하고 나머지 85만원이 계좌에 입금되는 방식이라고 보면 됩니다.

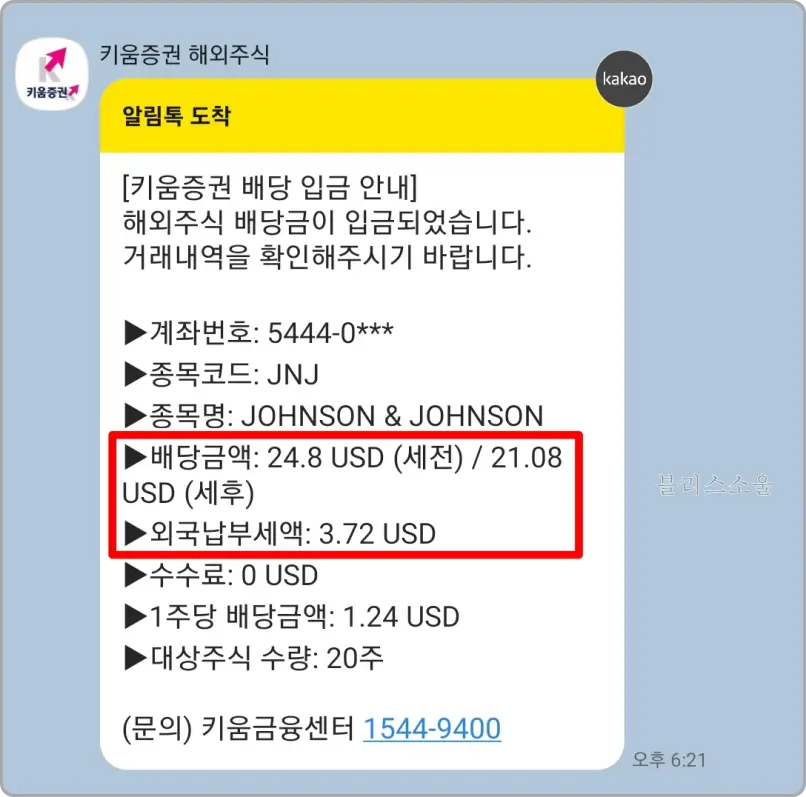

아래 사진은 제가 얼마전 키움증권에서 받은 해외주식 배당금 입금 안내 메시지인데요.

세전으로는 24.8달러이지만 3.72의 세금을 뗀 뒤 세후 세금은 21.08달러인 것을 볼 수 있습니다.

참고로 국내주식 배당소득세율은 14%로 미국보다 낮습니다. (지방소득세 1.4%가 추가로 붙긴 합니다.)

미국주식 세율이 15%로 더 크기 때문에 ‘이중과세 방지를 위한 한미 조세조약’ 에 따라 국내에서 추가로 세금을 납부할 필요는 없습니다.

반대로 우리나라보다 배당소득세율이 낮은 나라의 경우 차이만큼 국내 배당소득세 신고 및 납부가 필요한데요.

우리나라보다 배당소득세율이 낮은 나라로는 중국(10%), 베트남(10%), 홍콩(0%) 등이 있으니 참고하시길 바랍니다.

연간 배당금이 2,000만원 넘어가면?(금융소득종합과세)

미국주식 세금 중 배당금은 원천징수가 되고 입금이 되기 때문에 보통은 우리가 따로 신경쓸 게 없지만, 이 배당금이 2,000만원을 넘으면 상황이 조금 달라집니다.

배당금이 연간 2,000만원을 넘을 경우 ‘금융소득종합과세’ 대상자가 되기 때문인데요.

금융소득종합과세는 배당소득, 이자소득 등 금융소득을 전부 합쳐 연간 2,000만원을 초과할 경우 2천만원 초과분에 대해 다른 소득과 합산해 종합소득세를 부과하는 제도입니다.

종합소득세율은 과세표준에 따라 달라지며 세율은 아래 표와 같습니다. 소득이 많을수록 세율이 높아지는 구조이죠.

[종합소득세율 표(2023년도 귀속분 기준)]

| 과세표준 | 세율 | 누진공제 |

| 14,000,000원 이하 | 6% | – |

| 14,000,000원 초과 50,000,000원 이하 | 15% | 1,260,000원 |

| 50,000,000원 초과 88,000,000원 이하 | 24% | 5,760,000원 |

| 88,000,000원 초과 150,000,000원 이하 | 35% | 15,440,000원 |

| 150,000,000원 초과 300,000,000원 이하 | 38% | 19,940,000원 |

| 300,000,000원 초과 500,000,000원 이하 | 40% | 25,940,000원 |

| 500,000,000원 초과 1,000,000,000원 이하 | 42% | 35,940,000원 |

| 1,000,000,000원 초과 | 45% | 65,940,000원 |

예를 들어 연봉이 8,500만원인 회사원 A씨가 미국주식 투자로 연간 3,000만원의 배당소득을 얻었다고 가정해보도록 하겠습니다.

이 경우 배당소득에서 2,000만원을 제외한 1,000만원과 근로소득을 합산해 9,500만원에 대한 세금을 부과받게 됩니다.

만약 배당소득 없이 근로소득 8,500만원만 있었다면 24%의 세율이 적용됐겠지만, 배당소득이 2천만원을 넘는 바람에 세율이 35%로 높아지게 되는 것이죠.

따라서 직장에 다니는 분들의 경우 세율구간이 바뀌지 않도록 배당금을 잘 조절하시는 것이 좋습니다.

또한 다른 가족의 건강보험 피부양자로 등재되어 있는 분들의 경우 연간 배당금 2,000만원이 넘게 되면 피부양자에서 탈락하게 되므로 주의하는 게 좋습니다.

미국주식 배당금 2천만원 초과 시 종합소득세 계산 예시

앞선 예에서 종합소득세를 얼마나 내야 하는지 예시를 통해 간단하게 살펴보도록 할게요.

- 연봉(근로소득) : 8,500만원

- 배당소득 : 3,000만원 (2천만원 제외한 금액 ⇒ 1,000만원)

⇒ 8,500만원 + 1,000만원 = 9,500만원

⇒ 세율 35% 구간에 해당

9,500만원 – 1,544만원(누진공제) – 450만원(미국에서 원천징수된 배당소득세) = 7,506만원

7,506만원 X 35% = 2,627만 1,000원

⇒ 위 금액에서 이미 납부한 소득세(매달 월급에서 원천징수되는..)를 빼야 하기 때문에 실제로 내는 금액은 이것보단 적다고 보시면 됩니다.

미국주식 세금 양도소득세

미국 주식을 비롯한 해외주식을 보유하다가 매도하여 차익을 실현한 경우, 양도소득세가 부과됩니다.

해외주식 양도소득세는 250만원까지는 공제가 되고 이를 초과하는 금액에 대해 22%의 세율이 적용되는데요.

만약 주식을 매도해서 500만원의 이익을 얻었을 경우 250만원을 공제한 뒤의 250만원에 대해 세금을 내야 합니다.

또한 해외주식 양도소득세의 경우 알아서 세금을 떼 가는 것이 아니라 개인이 직접 신고하고 납부를 해야 하는데요.

대부분의 증권사에 양도소득세 신고를 대행해 주는 서비스가 있기 때문에 복잡한게 싫다! 하시는 분들은 해당 서비스를 활용하시면 됩니다.

(양도소득세 신고를 누락하거나 금액을 임의로 줄여 신고할 경우 10%~20%의 가산세를 부과받을 수 있으니 주의!!)

참고로 미국주식 양도소득세의 경우 22% 과세로 종결되며 금융소득종합과세에 영향을 미치지 않습니다.

미국주식 손익통산

미국 주식을 비롯한 해외주식은 양도소득세 계산 시 손익통산이 가능합니다.

이익과 손실을 합산해서 최종적으로 이익이 발생한 부분에 대해서만 세금을 부과받는다는 의미인데요.

예를 들어 A 주식에서 300만원의 이익을 보고, B 주식에서 100만원의 손해를 봤다면, 최종적으로 200만원의 차익에 대해서만 세금을 내게 되는 것입니다.

이 경우에는 250만원 이하이기 때문에 양도소득세를 낼 필요가 없겠죠?

이러한 손익통산을 잘 활용해 절세를 하는 방법도 고려해보면 좋습니다. 손해를 본 종목을 일부 손절하는 식으로요.

지금까지 미국주식 세금을 중심으로 해외주식 배당소득세, 양도소득세가 어떻게 부과되는지 살펴보았습니다.

매매차익에 대해 22%의 세금이 부과된다는 점이 조금 부담스럽긴 한데요.

250만원까지는 기본공제가 된다는 점, 손익통산이 가능하다는 점을 잘 이용하시면 충분히 절세를 하며 수익을 낼 수 있으리라 생각합니다.

배당수익의 경우 연간 2천만원을 넘지 않게 잘 관리하는 것 역시 중요할 것 같네요.

오늘 내용은 여기까지입니다. 감사합니다.

📍 함께 보면 좋은 글

미국 월배당 ETF JEPI 배당금 배당률 (+2년 투자 후기)

국내상장 미국 월배당 ETF 중 분배율 높은 ETF top3 알아보기

KODEX S&P 500 ETF 알아보기 (TR과 H 비교)