서울보증보험 상장 공모주 청약 정보 정리 (+오버행, 구주매출, 고평가 논란)

이번 글에서는 13년만의 공기업 상장으로 주목을 받고 있는 서울보증보험 상장 공모주 청약 정보에 대해 정리해보려고 합니다.

서울보증보험은 10월 13일부터 19일까지 기관투자자 대상 수요예측을 실시하며, 공모가를 확정한 뒤 25~26일 일반투자자를 대상으로 공모주 청약에 들어갈 예정인데요.

그럼 지금부터 서울보증보험이 어떤 기업인지 알아보고, 공모주 청약 정보에 대해서도 알아보도록 하겠습니다.

투자 시 매력 포인트와 꼭 알아두어야 할 위험 요소에 대해서도 함께 정리해보도록 할게요.

서울보증보험은 어떤 기업?

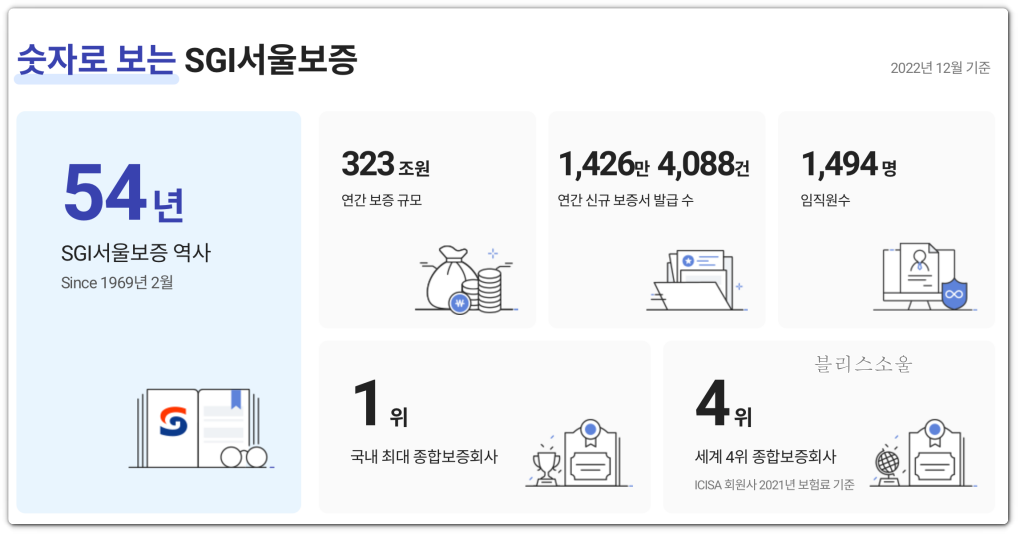

서울보증보험은 각종 상거래 등에 필요한 보증서비스를 제공하는 종합보증회사입니다.

1998년 대한보증보험과 한국보증보험이 합병되면서 서울보증보험이라는 이름으로 정식 출범하게 되었는데요. 국내 유일한 전업 보증보험사이기도 합니다.

최대 주주인 예금보험공사가 지분 93.85%를 보유하고 있으며, 20년 이상 꾸준한 당기순이익을 기록하며 안정적인 수익성을 유지하고 있습니다.

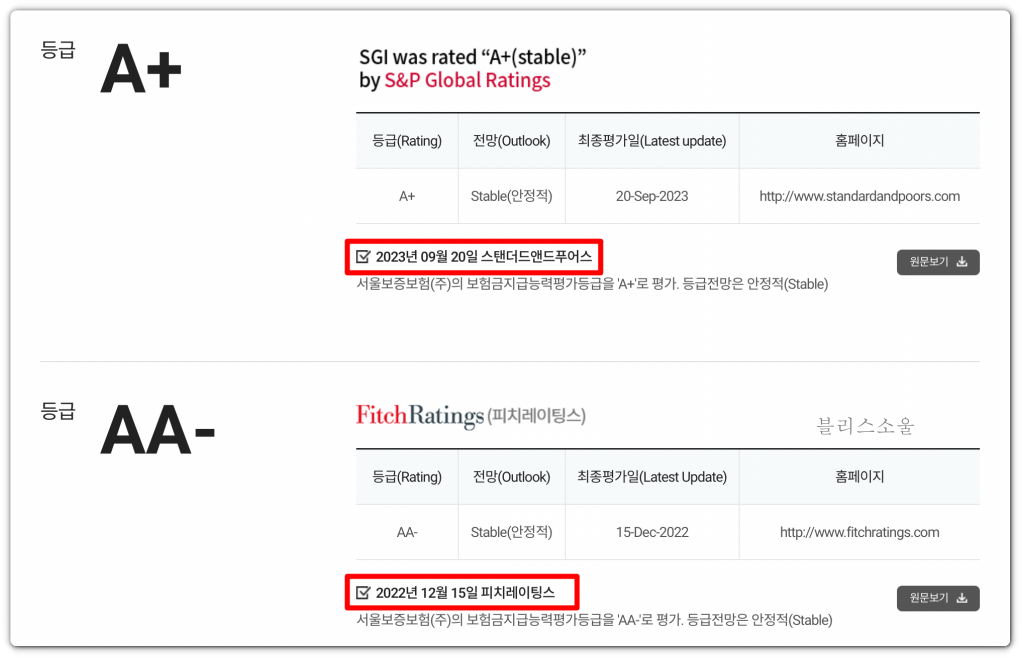

글로벌 신용평가기관인 S&P와 피치(Fitch)로부터 각각 A+, AA- 신용등급을 확보 중으로, 글로벌 보증보험사 중 3~4위의 비교적 높은 위상을 유지하고 있다고 하네요.

서울보증보험 공모주 청약 정보

- 희망 공모가 : 39,500~51,800원

- 일반 투자자 배정물량 : 174만 5,540주~209만 4,648주

- 주관사 : 삼성증권, 미래에셋증권

- 수요예측 : 2023년 10월 13일~10월 19일

- 일반투자자 공모주 청약 일정 : 2023년 10월 25일(수요일)~26일(목요일)

- 배정공고, 납입, 환불일 : 2023년 10월 30일

- 상장일 : 2023년 11월 3일

공모가 상단 기준 예상 시가총액은 무려 3조 6,168억 원에 달합니다. 두산로보틱스의 약 2배 규모가 되겠네요.

최소 청약단위는 10주이며, 최소 증거금은 공모가 밴드 하단 기준 19만 7,500원, 상단 기준으로는 25만 9,000원이 필요하겠습니다.

미래에셋, 삼성증권 모두 청약 기간 내 비대면 계좌개설이 가능하며, 청약 수수료는 2,000원입니다.

참고로 상장 직후 유통가능 비율이 14.07%에 불과한데요. 단순히 유통가능 비율만 보면 좋아 보이지만, 위험 요소도 존재합니다. 이에 대해서는 아래에서 다시 설명드리도록 할게요.

서울보증보험 투자 포인트 첫번째, 높은 배당성향

서울보증보험은 2021년과 2022년 50.2%의 배당 성향을 보였습니다.

5대 금융지주의 배당 성향이 30%대를 밑도는 것을 감안하면 배당 성향이 상당히 높다고 볼 수 있는데요.

게다가 12년 연속 배당을 지급했던 이력이 있는 만큼, 상장 이후에도 50% 이상을 유지할 계획이라고 하네요. 투자자에게 매력 포인트로 느껴지는 부분이 아닐까 싶습니다.

울해 순이익 4,000억원, 배당성향 50% 이상으로 가정하면, 공모가 기준으로 6~8% 정도의 배당수익률이 예상됩니다.

투자 포인트 두번째, 안정적인 수익성과 높은 성장성

서울보증보험의 경우 안정적인 수익성 역시 큰 매력 포인트가 아닐까 싶습니다.

보험사의 수익성 지표로 활용되는 것 중 ‘합산비율’ 이라는 것이 있는데요.

이는 사업비율과 손해율을 합한 값으로, 100% 이상을 기록할 경우 손해를 보고 있다는 뜻입니다.

서울보증보험의 경우 2022년 기준 합산비율은 66.6%라고 해요. 업계 평균이 105.7%라는 것을 감안하면 상당히 괜찮은 수치이죠.

다른 손해보험사나 생명보험사에 비해 높은 성장성을 보여주고 있다는 점 또한 주목해볼만 합니다.

보증보험 특성상 주로 부동산이나 신용거래에 따라 체결되는 만큼, 고령화 등 인구변화에 상대적으로 영향을 받지 않는데요.

최근 5년간 손해보험 시장의 연평균 성장률은 4.4%였던 반면, 보증시장의 성장률은 9.5%로 두 배에 달했다고 합니다.

오버행 우려

위에서 살펴보았듯 투자 매력 포인트가 많은 서울보증보험이지만, 투자 시 잘 알아두셔야 할 위험 요소들 또한 존재합니다.

이번 상장은 현재 지분 93.85%를 보유중인 예금보험공사가 서울보증보험에 투입했던 공적자금을 회수하는 것이 목적인데요.

(1997년 IMF 사태 때 지급 불능 상태에 빠졌던 서울보증보험에 약 10조2500억원의 공적자금을 투입함)

이번 상장 후 유통 가능 물량은 14.07%밖에 되지 않지만, 매각 제한이 걸린 예금보험공사 보유 물량은 6개월이면 모두 풀리게 됩니다.

즉, 상장 6개월 이후부터 블록딜에 따른 오버행이 발생할 가능성이 매우 큰 것이죠.

서울보증보험의 입장에 따르면, 매각 후 주가가 하락하면 대주주인 예금보험공사 입장에서도 손해이기 때문에, 시장에 부담을 주지 않는 차원에서 점진적으로 매각을 할 것이라고 합니다.

그렇다고 해도 투자자 입장에서는 아무래도 좀 찜찜한 부분이긴 합니다. 주가 흐름이 어떻게 흘러갈 것인지는 일단 지켜봐야 할 것 같네요.

구주매출, 고평가 논란

서울보증보험의 IPO 방식은 신주 발행이 아니라, 예금보험공사가 기존에 가지고 있는 지분을 파는 ‘구주매출‘의 형태로 이뤄집니다. 투자 매력을 다소 떨어뜨리는 요소가 아닐까 싶은데요.

몸값이 다소 높게 책정되었다는 논란도 있습니다.

희망 공모 가격인 3만9500~5만1800원을 기준으로 한 예상 시가총액은 2조7579억~3조6167억원에 달하는데, 얼마전 상장한 두산로보틱스 시총(1조6853억원)의 약 2배 규모에 해당합니다.

공모가 산정 시 비교 대상으로 했던 기업들 중 ‘트래블러스’ 라는 외국 기업이 있는데, 해당 기업은 매출 및 시총 등에서 서울보증보험과 큰 차이가 납니다.

이 때문에 외국 기업의 높은 주가순자산비율(PBR)을 이용해 기업의 몸값을 고평가했다는 지적이 있습니다.

지금까지 서울보증보험 상장 관련, 공모주 청약 정보 및 투자 포인트에 대해 정리해보았습니다.

배당 성향이 높고 수익성도 안정적이라는 점 때문에 끌리긴 하지만, 오버행 우려가 있고 구주매출, 고평가 논란 때문에 살짝 망설여지는 것도 사실이네요.

배당금을 받으면서 장기투자를 하는 것도 나쁘지 않아보이고요.

아무쪼록 잘 판단하셔서 성공적인 투자 되시길 바랍니다.

(본 글은 투자를 권유하는 글이 아니며, 투자에 대한 모든 책임은 투자자 본인에게 있습니다.)